ふるさと納税をしてみたいけど、

確定申告はちょっと難しそう…。

ふるさと納税をしたけどどうすれば良いのか分からない…

という人は多いかと思います。

最近流行のふるさと納税ですが、

ふるさと納税をした場合の控除は

年末調整とどう関係するのでしょうか。

きちんと税金が控除されるように

正しい手続きをする必要があります。

年末調整なしで、

控除を受ける方法方をわかりやくお伝えします。

家電・家具のお届けレンタルサービス「かして!どっとこむ」のプログラムです。

業界トップのシェアと実績を誇るサービスで、年間通じて需要が安定しているのが特長です。

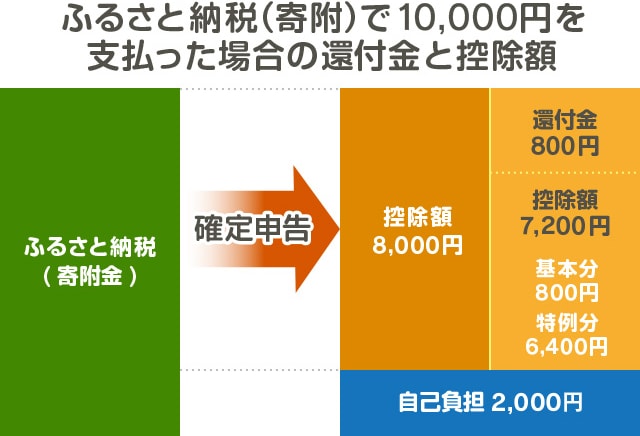

確定申告をすることで税金の還付・控除が受けられる方

会社にお勤めの方の多くは、

年末調整によって会社のほうで

年間の所得と税金を確定させていますが、

高額の医療費を支払った場合(医療費控除)や

住宅を購入したり、

リフォームしたりした場合(住宅ローン控除)等、

確定申告をすることで、

いろいろなケースで

税金の還付・控除が受けられる場合があります。

この際も「ふるさと納税」分を合わせて

申告することになります。

ふるさと納税は年末調整の対象にならない

年末調整では考慮されない控除もあるのですね。

それは、

①雑損控除

②医療費控除

③ふるさと納税などの

寄附金控除の3つです。

この3つ以外のすべての所得控除を

年末調整で処理してもらえることになります。

この寄付金控除というのは、

年末調整ではなく確定申告で手続きするルールとなっています。

従って、ふるさと納税をしていても、

年末調整は気にせず今まで通りでOKです。

年末調整では、

配偶者控除や保険料控除を

記入することになります。

ふるさと納税は、

年末調整とは別に手続きが必要なので

ご注意ください。

![]()

▼手数料が業界最安値水準!

現物最低50円(税抜)~、信用最低0円(税抜)~!

▼口座開設費が0円

その他口座管理・維持費、入金手数料※、出金手数料も0円

※クイック入金をご利用いただいた場合

▼充実の取引ツール・アプリ

初心者からプロまでさまざまなスタイルに対応した取引ツールを無料で取り揃えています。

▼NISA(少額投資非課税制度)口座にも対応

確定申告無しでも控除を受ける方法は?

これまでは、

ふるさと納税をした人は

確定申告をしなくてはいけない、

というのがルールでした。

しかし、

税制改正法案の成立により2015年度(平成27年度)からは

確定申告をしなくても

ふるさと納税の寄付金控除を受けることができるようになりました。

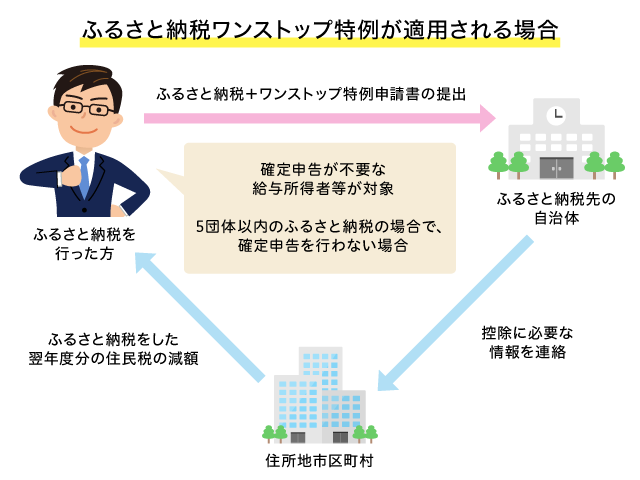

これを「ふるさと納税ワンストップ特例制度」と言います。

「ワンストップ特例」というネーミングが

あまりピンと来ないかも知れませんが、

単純に「確定申告をしなくて良い制度」と

理解しておけば問題ありません。

「ワンストップ特例」の条件とは

下記の7つになります。

これを全て満たす人は確定申告が不要です。

・会社員の人

・年収2000万円以下の人

・給与を1つの会社からもらっている人

・確定申告をしない人(FXの申告や医療費控除をしない人)

・2015年1月1日~3月31日の間にふるさと納税をしていない人

・1年間の寄附先が5自治体以下である人

・寄附金税額控除に係る申告特例申請書を寄附した自治体へ提出した人

わりとたくさんありますが、大抵の人は大丈夫だと思います。

ワンストップ特例により手続きが簡素化!

では、具体的な手続きを解説します。

平成27年度税制改正により、

ワンストップ特例制度といって手続きが簡素化され、

より利用しやすくなっています。

(平成27年4月1日実行分から適用)

ふるさと納税のワンストップ特例制度を利用する流れは

次のとおりです。

①ふるさと納税を行った後、

「ワンストップ特例申請書」に記入し、

ふるさと納税先の自治体に提出

②控除に必要な情報を本来の住所地の市区町村に連絡

③ふるさと納税をした翌年度分の住民税が減額される

この特例は確定申告が

不要な給与所得者などが対象で、

繰り返しになりますが、

ふるさと納税先が5団体以下といった制約があります。

ただ、手続き自体は、

申請書をふるさと納税先に提出するだけなので、

だいぶ簡単になりました。

また、この特例を利用した場合は、

所得税から控除されるのではなく、

全額、翌年の住民税からの減額となりますので

注意してくださいね。

![]()

▼手数料が業界最安値水準!

現物最低50円(税抜)~、信用最低0円(税抜)~!

▼口座開設費が0円

その他口座管理・維持費、入金手数料※、出金手数料も0円

※クイック入金をご利用いただいた場合

▼充実の取引ツール・アプリ

初心者からプロまでさまざまなスタイルに対応した取引ツールを無料で取り揃えています。

▼NISA(少額投資非課税制度)口座にも対応

確定・還付申告の時期・期限は?

最後に、

繰り返しのお話になるのですが、

“確定申告”とは、

1月1日から12月31日までに得た所得をもとに

納めるべき税金を計算して、

税務署に申告・納税を行うことです。

そのため、すでに納めた税金等がある場合、

納税額が多い場合は税金が戻ってきますし(還付)、

不足分がある場合は追加で納税します(納税)。

年間の所得金額を確定させることで、

税金の過不足を精算する手続きだとお考えください。

一方で“還付申告”とは、

確定申告書を提出する義務がない人でも、

給与等から源泉徴収された所得税額や予定納税した所得税額が

年間の所得金額について計算した金額よりも多い場合は、

確定申告をすることで納めすぎた所得税の還付を受けることができます。

この申告のことを還付申告と言います。

つまり、

確定申告をする必要がない方が、

ふるさと納税分や住宅ローン、

医療費等の還付・控除を受けようと

申告する場合は還付申告となるわけです。

ただし、「還付申告書」といった特別な書式はありません。

基本的な手続きは確定申告と同様なので、

確定申告と同じ申告書を利用します。

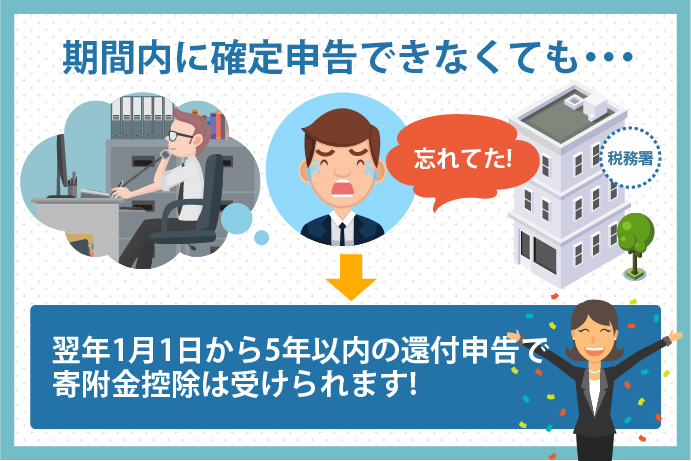

なお、確定申告期間は原則として

翌年の2月16日から3月15日までですが、

還付申告は翌年の1月1日から行うことができ、

申告期限も5年と長くなっています。

つまり、2018年1月1日~12月31日の間に

ふるさと納税を行った方の申告期間は、

確定申告を行うか還付申告だけを行うかで以下のように異なります。

- 確定申告:2019年2月16日~2019年3月15日

- 還付申告:2019年1月1日~2023年12月31日

確定申告の期日に

間に合わなかったからといってあせる必要はありません、

ふるさと納税で確定申告をされるのであれば、

5年間はさかのぼって申告することができるわけです。

最後に

すごい勢いでふるさと納税をする人が増えていますね。

都市部の市町村では、控除によって、

税収が数十憶円単位で

減少しているということも聞いたりします。

繰り返しになりますが、

ふるさと納税をする人のために

ワンストップ特例制度など、

新しい制度もできています。

新しい制度ができて、

ふるさと納税の対象者も増加していますので、

役所の事務はかなり混乱していると思います。

事務処理のミスも考えられますので、

しっかりと自分で確認してみることが大切ですね。

自分の手続きに問題がなくて、

金額が間違っている場合は、

すぐに役所に連絡して訂正してもらいましょう。

◆こんな記事も読まれています

不妊治療の費用は医療費控除で戻ります!その申請方法と返還金額はいくらなの!

加給年金と振替加算の違い!加給年金の対象条件と加算内容とは?

サラリーマンの節税!所得控除で税金を安くする仕組みを伝授!!

個人事業者が経費で落とす!確定申告で自宅の家賃やキャバクラ代さえも??

医療費控除の留意ポイント!10万円以下でも控除が受けられる方法とは??

遺族年金をもらうための条件は?妻が夫と離婚や死別した場合にもらえる金額は??

![]()

▼手数料が業界最安値水準!

現物最低50円(税抜)~、信用最低0円(税抜)~!

▼口座開設費が0円

その他口座管理・維持費、入金手数料※、出金手数料も0円

※クイック入金をご利用いただいた場合

▼充実の取引ツール・アプリ

初心者からプロまでさまざまなスタイルに対応した取引ツールを無料で取り揃えています。

▼NISA(少額投資非課税制度)口座にも対応